Air France-KLM désormais noté par S&P et Fitch ; le point sur l’obligation 3,875% 2026

AIRF

+0,09%

Ajouter au/Supprimer du portefeuille

Ajouter à la Watchlist

Ajouter position

Position ajoutée avec succès à :

Veuillez attribuer un nom à votre portefeuille de titres

Type:

Achat

Vente

Date:

Quantité:

Cours

Valeur du point:

Levier:

1:1

1:10

1:25

1:50

1:100

1:200

1:400

1:500

1:1000

Commission:

Créer une nouvelle Watchlist

Créer

Créer nouveau portefeuille de titres

Ajouter

Créer

+ Ajouter une autre position

Fermer

Air France-KLM (EPA:AIRF) a visiblement ravi le marché à l’occasion de sa journée dédiée aux investisseurs, et plus particulièrement ses créanciers. Ceux-ci ont revu à la baisse la prime de risque liée au papier obligataire émis par le groupe de transport aérien franco-néerlandais.

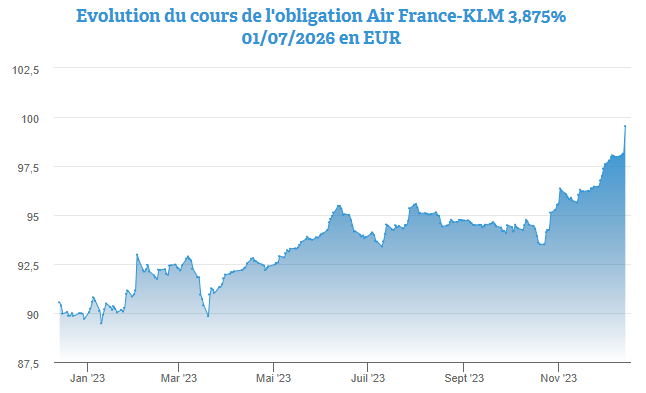

Pour ne citer qu’un exemple, l’obligation Air France-KLM au coupon de 3,875% et arrivant à échéance en juillet 2026 a pris de la hauteur sur le marché secondaire, avec des prix désormais de l’ordre de 99,78% du nominal (cfr graphique). En corollaire, le rendement de cet emprunt libellé par coupures de 100.000 euros tourne autour de 3,96%.

Air France-KLM désormais noté par S&P et Fitch ; le point sur l’obl

Air France-KLM désormais noté par S&P et Fitch ; le point sur l’obl

S&P à « BB+ », Fitch Rating à « BBB- »

Le groupe de transport aérien a en réalité fait une double annonce aux marchés. Il a d’une part revu à la hausse ses perspectives de marge opérationnelle et, d’autre part, il a annoncé des notations de crédit inaugurales.

Les créanciers obligataires ont donc une meilleure visibilité sur Air France-KLM en tant qu’émetteur. En effet, l’agence Fitch Ratings lui attribue désormais un rating «BBB-», le dernier échelon de la catégorie « Investment grade » avant la catégorie « High Yield » (spéculative). De son côté, Standard & Poor’s est un peu plus prudente pour le groupe de transport aérien en lui accordant un rating « BB+ », soit ici la meilleure note de la catégorie spéculative. La perspective est stable pour les deux agences.

« Des liquidités à un niveau solide »

Les deux agences de notation ont souligné qu’Air France-KLM était l’un des plus grands groupes aériens mondiaux avec des positions de leader dans des hubs majeurs, bénéficiant de l’un des réseaux les plus vastes et les plus diversifiés au monde ainsi que d’une offre de services complète, s’est félicité le groupe franco-néerlandais dans un communiqué.

Il note que « ce solide résultat témoigne de la robuste performance opérationnelle du groupe, de l’amélioration notable de sa structure financière avec des liquidités à un niveau solide et du fort redressement réalisé après la pandémie de Covid-19 ».

Marge opérationnelle relevée

En termes de performance justement, Air France-KLM a relevé sa perspective de marge opérationnelle pour la période 2026-2028. Elle est attendue au-delà de 8% sur cette période, bien au-dessus des 4% réalisés en 2019. Le groupe entend également réduire une nouvelle fois ses coûts. Il table aussi sur une amélioration de sa génération de trésorerie, laquelle devrait se traduire par un cash-flow libre « significativement positif ». Il entend ainsi poursuivre l’optimisation de son profil financier, indiquant clairement viser des notations de crédit de niveau « Investment grade ».